Häufige Fragen zu kanadischen Steuern

Je nach Provinz oder Territorium muss Semrush möglicherweise die Goods and Services Tax (GST), die Harmonized Sales Tax (HST), die Provincial Sales Tax (PST), die Quebec Sales Tax (QST) oder die Retail Sales Tax (RST) erheben.

- Waren- und Dienstleistungssteuer (Goods and Services tax, GST): Eine Steuer auf Landesebene, die in erster Linie auf Waren und/oder Dienstleistungen erhoben wird, die zum Ge- oder Verbrauch in Kanada eingekauft oder verkauft werden. Die GST ist eine separate Steuer und wird zusätzlich zur PST, der Verkaufssteuer auf Provinzebene, mit einem Satz von 5 % erhoben. Erfahren Sie mehr über die GST.

- Harmonized Sales Tax (Harmonisierte Verkaufssteuer, HST): Eine kombinierte Steuer auf Landes- und Provinzebene, die nur in den teilnehmenden Provinzen Kanadas erhoben wird. Der Steuersatz kann je nach Provinz variieren. Erfahren Sie mehr über die HST.

- Provincial Sales Tax (Provinzverkaufssteuer, PST): Eine Steuer auf Provinzebene, die von British Columbia, Manitoba, Quebec und Saskatchewanerhoben wird. Die PST wird separat und zusätzlich zur GST erhoben. Die Provincial Sales Tax in Manitoba ist als Retail Sales Tax (Einzelhandelsverkaufssteuer, RST) bekannt. Die Provincial Sales Tax in Quebec ist als Quebec Sales Tax (Verkaufssteuer in Quebec, QST) bekannt.

Nur GST

- Alberta (5 % GST)

- Nunavut (5 % GST)

- Nordwest-Territorien (5 % GST)

- Yukon (5 % GST)

Nur HST

- Ontario (13 %)

- New Brunswick (15 %)

- Neufundland (15 %)

- Nova Scotia (15 %)

- Prince Edward Island (15 %)

GST und PST/RST/QST

- British Columbia (5 % GST + 7 % PST)

- Manitoba (5 % GST + 7 % RST)

- Quebec (5 % GST + 9,97 % QST)

- Saskatchewan (5 % GST + 6 % PST)

Sie können von den Steuern befreit werden, wenn Sie Folgendes bereitstellen:

- Ihre GST/HST/QST-Nummer unter dem Tab Rechnungsinfo

- eine gültige PST/RST-Freistellungsbescheinigung für den Leistungszeitraum. Bitte senden Sie dies an unser Kundensupport-Team.

Um Ihre GST-/HST-/QST-Nummer hinzuzufügen, befolgen Sie bitte diese Schritte:

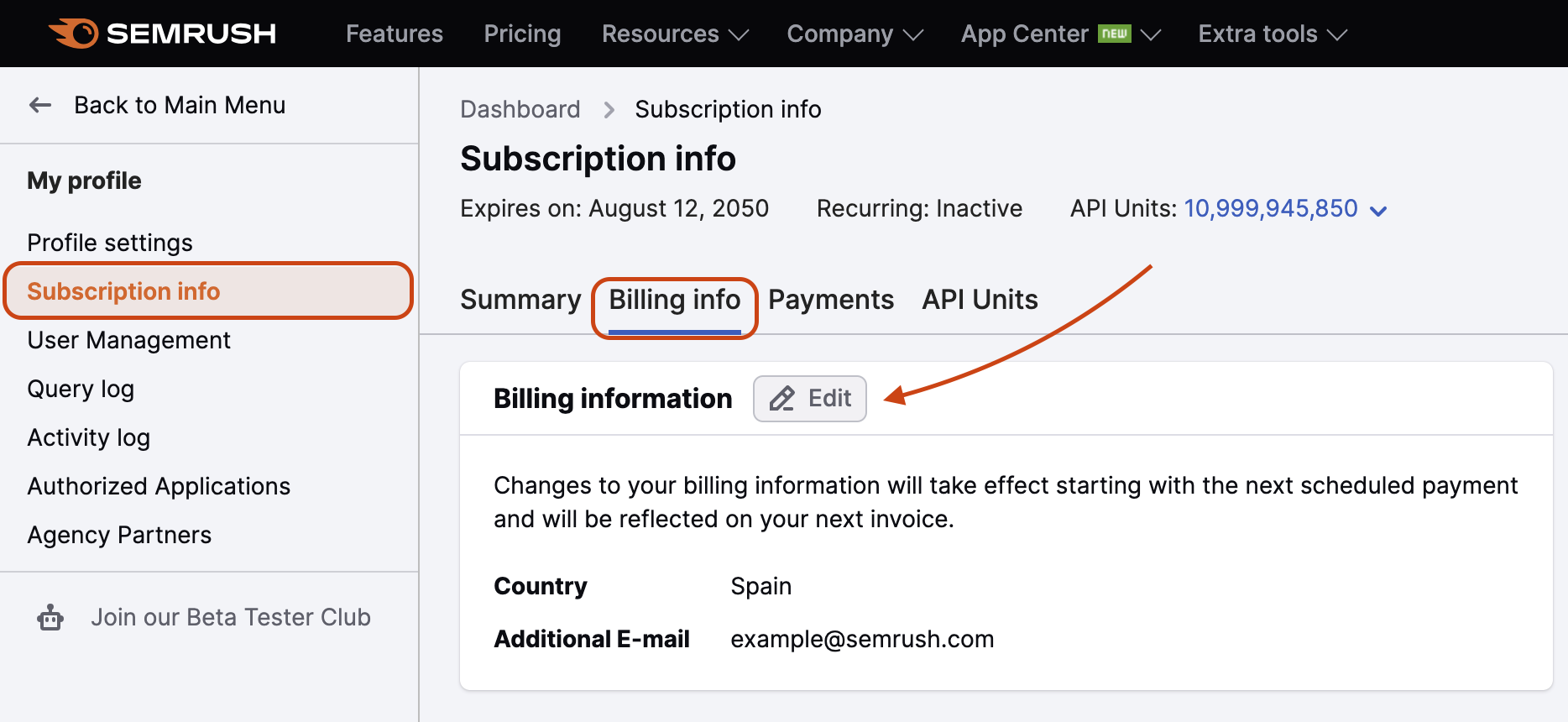

- Melden Sie sich in Ihrem Semrush-Konto an.

- Wählen Sie unter „Mein Profil“ „Paketinfo“ aus und gehen Sie dann zum Tab „Rechnungsinfo“.

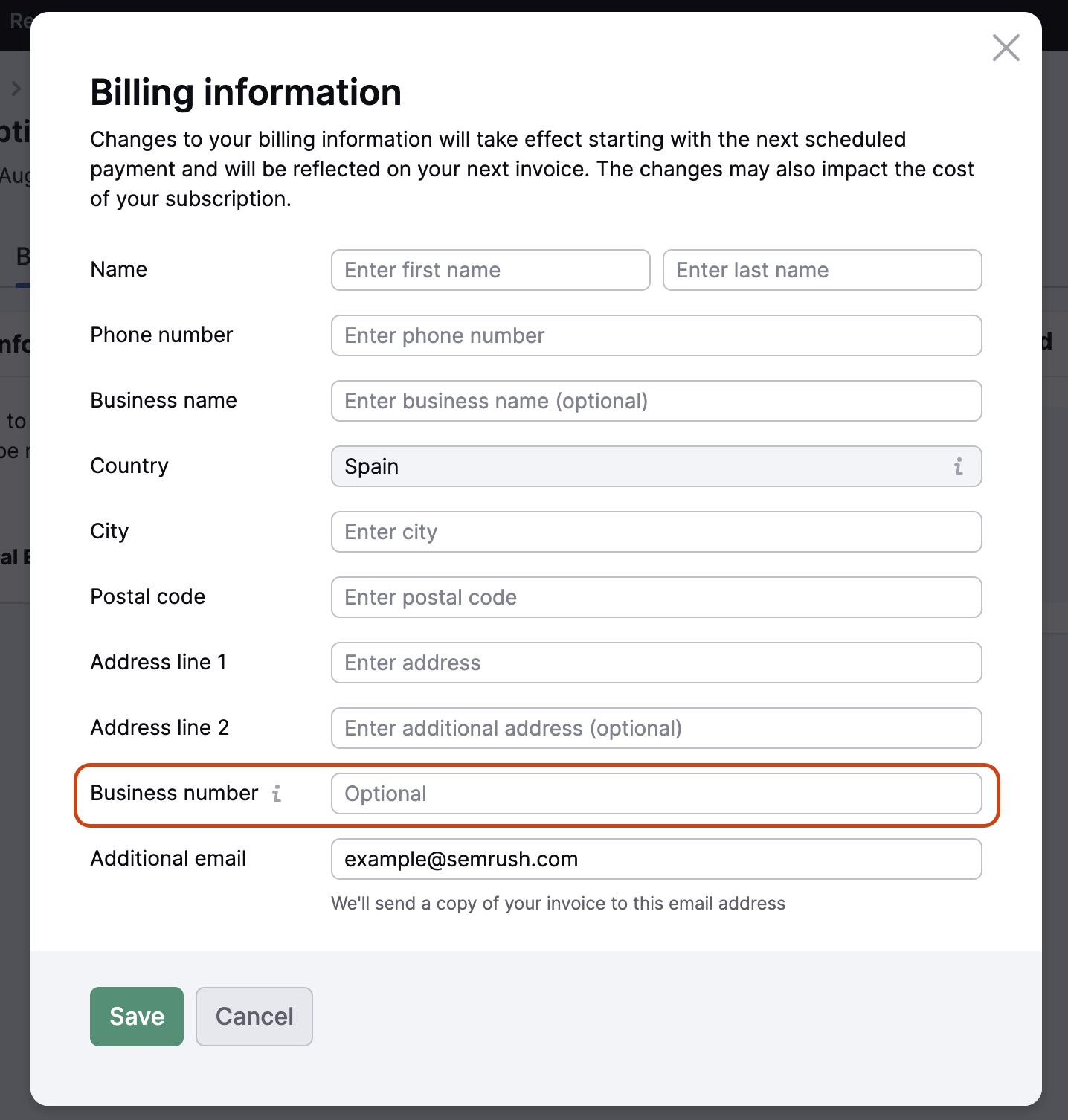

- Unter Rechnungsinfo wählen Sie bei „Rechnungsinformationen“ „Bearbeiten“ aus und geben die Nummer im Feld „Unternehmensnummer“ ein.

- Geben Sie Ihre Nummer ein und klicken Sie auf „Speichern“.

Das Format für die „Unternehmensnummer", die Sie auf Ihrer Seite „Rechnungsinfo" einfügen müssen:

GST/HST

9 Ziffern (Unternehmensnummer) + 2 Buchstaben (Programmidentifikationscode) + 4 Ziffern (Referenznummer)

Formatbeispiel: 123456789RT0001.

QST

10 Ziffern + TQ + 4 Ziffern

Formatbeispiel: 1234567899TQ0001

PST/RST

Bitte beachten Sie, dass wir verpflichtet sind, die Steuer für die nachfolgenden Provinzen zu erheben, auch wenn Sie eine gültige Unternehmensnummer angeben, es sei denn, Sie legen eine Bescheiningung über die Befreiung von der PST/RST vor.

-

PST-BC (British Columbia)

PST + 8 Ziffern

Formatbeispiel: PST-1234-5678 -

PST-SK (Saskatchewan)

7 Ziffern

Formatbeispiel: 1234567 -

RST(Manitoba)

7 Ziffern

Formatbeispiel: 123456-1

Häufig gestellte Fragen

- FAQ zur MwSt.

- FAQ zur GST

- FAQ zur JCT

- Häufige Fragen zu Steuern in den USA

- Häufige Fragen zu kanadischen Steuern

- Bin ich als gemeinnützige Organisation von der Steuer befreit?